Si de algo tenemos fama todas aquellas personas que trabajamos en el ámbito financiero, es de utilizar frecuentemente términos confusos o muy complicados para ciertas situaciones. Un ejemplo de ello es lo que denominamos “buró de crédito” o “historial crediticio” y sobre cómo podemos “borrarlo” o “limpiarlo”. ¡No dejes que te confundan! Hay información contradictoria en todos lados, pero si entendemos a qué se refieren cada uno de estos conceptos, sabremos cómo enfrentar problemas relacionados a tu historial crediticio y nos evitaremos estafas. A continuación te explico paso a paso lo que es el historial crediticio y cómo mejorar su estatus.

Primero… ¿Qué es historial crediticio?

Seguramente si en algún punto del pasado has incumplido en el pago de tus deudas y buscas adquirir un crédito nuevo, quizá algunos bancos te lo habrán negado por no tener un buen historial crediticio.

El historial crediticio no es más que un reporte que muestra información relevante sobre tu comportamiento en el pago de tus créditos anteriores. Dependiendo de si hiciste el pago de tus préstamos a tiempo, se te asigna una calificación o score que las instituciones de crédito luego utilizan para decidir si te dan un nuevo préstamo o no. Entre mejor sea tu calificación –es decir, entre mejor sea tu comportamiento en el pago de tus créditos–, más fácil será que te otorguen un nuevo crédito.

Este reporte lo generan las instituciones de información crediticia, que básicamente son las entidades que recopilan la información de tus préstamos y pagos en su base de datos. En México existen dos entidades principales: Buró de Crédito y Círculo de Crédito. Cualquier institución que otorgue créditos hará búsqueda de tu información en alguna de estas sociedades para recibir tu información.

Entonces… ¿qué significa cuando alguien me dice que “Estoy en Buró de Crédito”?

La frase anterior, “Estar en buró de Crédito”, es bastante imprecisa y es lo que confunde a muchas personas. Es importante recalcar que una vez que adquieres un crédito, automáticamente estarás empezando a generar un historial crediticio que muy probablemente la empresa Buró de Crédito tendrá a su disposición. Estar en Buró de Crédito en sí no es malo; lo que sería malo es que adquieras un crédito y no lo pagues. En ese caso, tu calificación en el Buró de Crédito disminuirá y será menos probable que alguien más te preste dinero.

Algunas otras personas hablan de borrar su historial crediticio, o peor aún, dicen que quieren borrar su Buró de Crédito. De nuevo, una vez que adquieres un préstamo y las sociedades de información crediticia lo registran en sus reportes, dicha información no se puede borrar inmediatamente: así que ten cuidado de las personas que te pidan dinero para borrar tu historial crediticio, porque esto es imposible de realizar sin seguir los lineamientos de Buró de Crédito. Nadie puede borrar tu historial crediticio, pero lo que sí puedes hacer en el caso de que tengas una baja calificación de crédito es limpiar tu historial. Y para lograr esto, en la mayoría de los casos lo puedes resolver tú mismo sin necesidad de pedir ayuda a otras personas o instituciones.

¿Qué tengo que hacer para limpiar mi historial crediticio?

Hemos llegado al punto más importante… si ya tengo un historial crediticio malo, ¿cómo hago para mejorar mi calificación? O dicho de otra manera, ¿cómo limpio mi historial crediticio?

El primer paso y el más importante, es liquidar las deudas que tengas pendientes. Si ya caíste en una situación de impago, lo primordial es acercarte a la institución que te otorgó el crédito y buscar una reestructuración de la deuda –con esto me refiero, a que te proporcionen un esquema de pagos más flexible y acorde a tu capacidad de pago– o de ser posible que lo puedas liquidar en un solo pago.

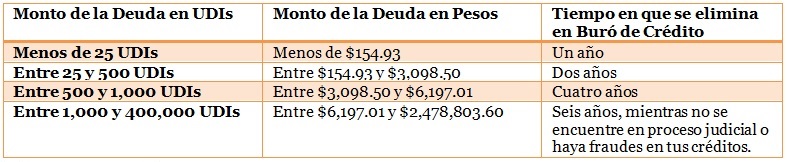

Ya que pagaste tus deudas pendientes, lo único que queda es esperar a que el registro de tu deuda sin pagar se borre eventualmente. Dependiendo del monto de la deuda, es el tiempo que toma en quitarse de tu historial. Para ello, te puedes referir a la siguiente tabla, que son los valores que usa Buró de Crédito:

(Nota: Una UDIs es una Unidad de Inversión. Es un valor que calcula el Banco de México de manera diaria y se publican los días 10 y 25 de cada mes. Los datos de la tabla son calculados al valor de la UDI el 13 de Diciembre de 2018, que es de $6.197009).

Para ir mejorando tu calificación crediticia, puedes adquirir un nuevo crédito para ir generando información positiva de tus pagos. Sin embargo, mi recomendación personal es que no adquieras nuevas deudas sin necesitarlas, y mucho menos cuando tienes problemas de impago por préstamos anteriores, puesto que te lo otorgarán con una tasa de interés mucho mayor.

Es por esto que debes tener mucho cuidado cuando buscas adquirir un crédito. Debes ser responsable de tus pagos porque si no esto se verá reflejado en tu historial crediticio, y toma demasiado tiempo para que estos registros malos se borren. En algunos ámbitos laborales, incluso, hay quienes consideran tu reporte de Buró de Crédito como requisito para entrar a trabajar: esto es porque un mal historial crediticio refleja irresponsabilidad y falta de previsión de la persona que están contratando.

¿Qué tal anda tu historial crediticio? ¿Tienes problemas para adquirir un nuevo crédito? ¡Mándame un mensaje! Podemos platicar tu situación para resolver tus problemas financieros. Estamos a tu disposición para cualquier duda.